Aura Minerals (AURA33) reporta prejuízo no 2T23

Publicado às 20h13

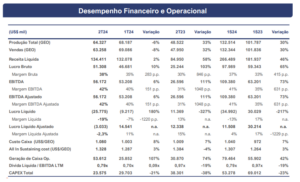

A Aura Minerals (AURA33) divulgou nesta segunda-feira, 5, que no segundo trimestre de 2024 (2T24) teve prejuízo líquido de US$ 25,8 milhões, comparado ao prejuízo de US$ 9,2 milhões no 1T24 e lucro de US$ 11,4 milhões no 2T23.

A companhia explicou que o prejuízo é majoritariamente justificado pelo impacto do Resultado Financeiro, e pelo aumento dos impostos de renda e contribuição social correntes e diferidos, decorrentes do reconhecimento de ativos fiscais diferidos de Almas, e do crescimento do Ebit no trimestre em Minosa, Aranzazu e Almas, tanto em relação ao 1T24 quanto em relação ao 2T23, o que resultou em uma maior incidência de imposto de renda.

A perda ajustada no 2T24 foi de US$ 3 milhões, essa conta exclui do lucro líquido os valores que não possuem um impacto em caixa, como as perdas monetárias relacionadas a marcação a mercado dos contratos de derivativos, assim como a variação cambial referente a conversão dos valores que a companhia possui em caixa em suas minas.

O Ebitda Ajustado foi de US$ 56,2 milhões no 2T24, 6% e 111% acima do 1T24 e do 2T23, respectivamente, com margem de 42%, um aumento de 1,51 p.p. em relação ao trimestre anterior e 10,48 p.p. quando comparado ao mesmo período do ano anterior.

Segundo a Aura, a melhora no Ebitda Ajustado do trimestre em comparação ao 1T24 se deu principalmente pelo aumento dos preços do ouro e do cobre no período, que compensaram o menor volume de vendas no trimestre.

Já na comparação com o mesmo período do ano anterior, além dos preços dos metais, o aumento no Ebitda Ajustado deu-se principalmente pelo aumento de 32% no volume de vendas, resultado da melhora operacional de Minosa (San Andres) e entrada de Almas, que atingiu produção comercial em agosto de 2023.

A forte valorização do preço do ouro fez com que a Receita Líquida da Companhia encerrasse o 2T24 em US$ 134,4 milhões, 2% acima do 1T24 e 58% acima do 1T23.

Veja mais detalhes na tabela abaixo: