Auren (AURE3) anuncia compra da AES Brasil (AESB3)

Publicado às 19h39

A Auren Energia (AURE3) anunciou na noite desta quarta-feira, 15, a compra da AES Brasil Energia (AESB3) e se torna terceira maior geradora de energia do país.

A AES Brasil celebrou, após aprovação de seu conselho de administração, juntamente com a AES Holdings Brasil, a AES Holdings Brasil II, a Auren Energia e a ARN Holding Energia, um acordo de combinação de negócios por meio do qual regularam a combinação de negócios entre a AES Brasil e a Auren, a ser realizada por meio de reorganização societária que, ao final, resultará na conversão da AES Brasil em subsidiária integral da Auren e a unificação das bases acionárias da AES Brasil e da Auren.

“A operação resultará em uma única companhia aberta listada no Novo Mercado da B3, com sólido portfólio de 39 ativos operacionais e em construção e potencial de se beneficiar de significativas sinergias corporativas, operacionais e financeiras”, destacaram a Auren e a AES Brasil.

A combinação de negócios criará uma relevante plataforma com potência instalada de 8,8 GW composta por um portfólio robusto de geração de energia totalmente renovável e Ebitda combinado, relativo ao ano de 2023, de R$ 3,5 bilhões.

“A Auren, como empresa combinada resultante, se tornará a 3ª maior empresa geradora de energia do Brasil e uma das melhores combinações do país sob o aspecto de diversificação de fontes renováveis, através da distribuição de sua capacidade em geração hidrelétrica (54%), geração eólica (36%) e geração solar (10%)”, ressaltou a Auren em um fato relevante. Atualmente, a Auren ocupa a 11ª posição entre as maiores geradoras do Brasil.

Com uma atuação de destaque em todos os segmentos de clientes, essenciais para atender ao crescimento e à demanda de energia no Brasil, a Auren Comercializadora passará a negociar 4,1 GW médios de energia, equivalente a mais de 5% do consumo total do país.

Detalhes do acordo

O acordo prevê que a operação será realizada por meio da incorporação, pela ARN, uma sociedade cujo capital é integralmente detido pela Auren, da totalidade das ações ordinárias de emissão da AES Brasil, com a consequente conversão da AES Brasil em subsidiária integral da ARN (Incorporação de Ações) e a emissão, pela ARN, de novas ações ordinárias e preferenciais compulsoriamente resgatáveis. Como ato subsequente, a ARN será incorporada pela Auren, de modo que a ARN será extinta e a Auren passará a ser titular da totalidade do capital social da AES Brasil (Incorporação).

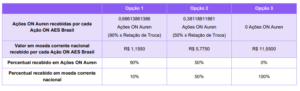

A relação de troca proposta é de 1 (uma) ação de emissão da AES Brasil (ações ON AES Brasil) para 0,76237623762 ações ordinárias de emissão da Auren (ações ON Auren).

No âmbito da incorporação, cada acionista da AES Brasil poderá escolher, em data a ser divulgada posteriormente, após o cumprimento das condições precedentes, entre três opções que combinam a soma do valor das ações ON Auren (quando existentes na Opção desejada) mais o valor em moeda corrente nacional, por cada Ação ON AES Brasil, conforme descrito na tabela abaixo:

A opção 1 será considerada a padrão aplicável a todos os acionistas da AES Brasil que não manifestarem, na forma e nos prazos a serem oportunamente divulgados nos termos da legislação e da regulamentação aplicáveis, sua escolha pela Opção 2 ou pela Opção 3. Os acionistas controladores da AES Brasil enviaram nesta data carta à AES Brasil e à Auren informando que optará pela Opção 3 e recebimento de 100% de sua participação em moeda corrente nacional. Por outro lado, a Votorantim S.A., acionista parte do bloco de controle da Auren, que detém também diretamente participação no capital social total e votante da AES Brasil, comunicou nesta data em carta enviada à AES Brasil e à Auren que, tendo em vista estratégia de investimento de longo prazo no setor de geração e comercialização de energia brasileiro, escolherá a Opção 1 e recebimento de participação equivalente a 90% do seu investimento na AES Brasil em Ações ON Auren e 10% em moeda corrente nacional. Uma vez finalizada a documentação necessária, incluindo o protocolo e justificação da Incorporação de Ações e da Incorporação, as administrações da AES Brasil e da Auren convocarão as respectivas assembleias gerais de acionistas para deliberação das matérias relacionadas à Operação.

Conforme disposto no artigo 252, parágrafo 2º, da Lei das Sociedade por Ações, a Incorporação de Ações ensejará o direito de retirada para os acionistas que forem titulares de Ações ON da AES Brasil, de forma ininterrupta, desde o final do pregão de 15 de maio de 2024 (data do último pregão que antecedeu a divulgação deste fato relevante) até a data de consumação da Operação. Os acionistas que não votarem favoravelmente à Operação, que se abstiveram de votar ou que não comparecerem à assembleia geral da AES Brasil que deliberará acerca da Operação, deverão exercer seu direito no prazo de até 30 dias contados da data de publicação da ata da referida assembleia, nos termos e condições a serem oportuna e devidamente apresentados aos acionistas e ao mercado em geral.

A consumação da operação está condicionada à verificação de condições usuais para operações desta natureza, incluindo a aprovação pelo Conselho Administrativo de Defesa Econômica – Cade e pela Agência Nacional de Energia Elétrica – ANEEL, bem como à ratificação da celebração do Acordo pelo conselho de administração da AES Brasil.

Whatsapp:

Para receber notícias gerais de companhias do Brasil (dividendos, fatos relevantes) entre pelo link: https://chat.whatsapp.com/DTpSS7bSUop4FFt9plx2FP ou acesse o canal do Finance News no Whatsapp: https://whatsapp.com/channel/0029VaAwVgj6WaKuvaXNhM2T

Para receber somente notícias de dividendos de BDRs entre pelo link:

https://chat.whatsapp.com/GdFaX9ASTLJ5OLp0V9kPAM

Telegram

Para notícias de empresas entre nesse grupo:https://t.me/joinchat/AAAAAFdKtmVSmTmfF68jIA

Para análise gráfica entre nesse grupo: https://t.me/joinchat/AAAAAFk1BILf5KNH9DlQ3A

Para notícias de dividendo de BDRs entre nesse grupo: https://t.me/+IIIPpM3eY5g2NTgx