Mercados nesta terça, minério, petróleo, notícia da Oi, Ultrapar, Ambipar e outros destaques

Publicado às 7h46

Bolsas, petróleo e bitcoin (7h45)

Alemanha (DAX): +0,29%

Londres (FTSE 100): +0,78%

China (Xangai Comp.): +0,13% (pregão encerrado)

Japão (Nikkei 225): +0,61% (pregão encerrado)

Hong Kong (Hang Seng): -1,31% (pregão encerrado)

Petróleo Brent: +0,29% (US$ 87,7). O brent é referência para a Petrobras.

Petróleo WTI: +0,32% (US$ 80,3)

Bitcoin futuro: -0,48% (US$ 15.615)

Minério de ferro

O contrato futuro mais líquido do minério de ferro negociado na bolsa de Dalian, na China, fechou em queda de 1,9 cotado em 725 iuanes (US$ 101,6). A cotação pode impactar os papéis da brasileira Vale (VALE3), CSN (CSNA3) e CSN Mineração (CMIN3). Esse dado foi obtido no link: http://www.dce.com.cn/DCE/Products/Industrial/Iron%20Ore/index.html

Futuros de ações em Nova York

Às 7h44 em Wall Street, o Dow Jones futuro operava em alta de 0,13% e o S&P 500 futuro com valorização de 0,15%. Nasdaq futuro subia 0,11%.

Noticias corporativas:

Dividendo da CSN

O conselho de administração da CSN (CSNA3) aprovou a distribuição aos acionistas de dividendos intermediários no valor de R$ 1.564.114.553,54 correspondendo ao valor de R$ 1,179490003008100 por ação do capital social em circulação nesta data.

Os dividendos intermediários declarados, serão pagos a acionistas residentes no Brasil a partir de 02 de dezembro de 2022.

Tem direito ao recebimento dos dividendos intermediários acionistas com ações em 25 de novembro de 2022 e, a partir do dia 28 de novembro de 2022, inclusive, as ações passarão a ser negociadas ex-dividendos.

Além disso, a companhia informou, em continuidade ao aviso aos acionistas publicado em 16 de maio de 2022, que a segunda e última parcela dos dividendos declarados na Assembleia Geral Ordinária realizada no dia 29/04/2022, no valor de R$ 452.235.758,72, correspondente a R$ 0,340797152645188 por ação, estará disponível a partir de 02 de dezembro de 2022.

Os valores a serem pagos serão calculados e creditados com base na posição de acionistas em 29 de abril de 2022.

Ultrapar adquire NEOgás e entra no segmento de distribuição de gás comprimido

A Ultrapar Participações (UGPA3 / NYSE: UGP) informou que, por meio de sua subsidiária Ultragaz, assinou contrato para a aquisição da totalidade de ações da NEOgás do Brasil Gás Natural Comprimido.

O valor total da empresa (enterprise value) é de R$ 165 milhões.

A NEOgás, fundada em 2000, foi pioneira no transporte de gás natural comprimido (GNC) no Brasil.

Atualmente, é líder de mercado, atuando nos segmentos industrial, veicular e de projetos estruturantes em parceria com distribuidoras de gás natural.

A NEOgás, que distribuiu mais de 100 milhões de m³ em 2021, possui 6 bases de compressão nas regiões Sul e Sudeste e 149 semi-reboques para distribuição de GNC.

A aquisição marca a entrada da Ultragaz no segmento de distribuição de gás natural comprimido.

A Ultrapar destacou que a NEOgás é uma plataforma ideal para viabilizar oportunidades de distribuição do biometano.

“Esta transação reforça a estratégia da Ultragaz de ampliar a oferta de soluções energéticas para seus clientes industriais, utilizando de sua capilaridade, força comercial e marca Ultragaz, em consistência com o que a Ultrapar vem informando aos seus acionistas e ao mercado de capitais”, destacou a companhia.

A Ultragaz e a NEOgás seguirão o curso normal de seus negócios de maneira independente até o fechamento da transação, sujeita à aprovação do Cade (Conselho Administrativo de Defesa Econômica).

Ambipar anuncia parceria com a Dow para expansão da economia circular

A Ambipar Participações e Empreendimentos (AMBP3), informou sobre uma parceria com a Dow Brasil Indústria e Comércio de Produtos Químicos para expansão da economia circular do plástico.

Em um comunicado, a Ambipar informou que as empresas trabalharão em conjunto, em um projeto piloto para ampliação da coleta de resíduos domésticos e industriais que iriam para aterros sanitários, garantindo que os mesmos sejam reciclados.

O projeto tem capacidade de abrangência nacional e as ações estão programadas para início de 2023.

A atuação tem como objetivo ampliar o escopo e as oportunidades do trabalho que já vem sendo desenvolvida entre Dow & Ambipar com projetos de logística como o Corredor Sustentável.

Algumas das principais ações que serão praticadas pela parceria consistem em avaliar os resíduos plásticos, preparar instalações para recuperação desses materiais, selecionar modelos de coleta e conversão em alta escala, ao mesmo tempo em que se melhora a qualidade de todos os plásticos recicláveis e, contribui para designar o mercado final para a conversão desses materiais reciclados.

Minerva faz oferta para aquisição da BPU Meat no Uruguai

A Minerva (BEEF3) fez uma oferta não vinculativa para aquisição da Breeders and Packers Uruguay (BPU), uma subsidiária da Nippon Ham Foods Group (NH Foods).

A informação foi divulgada após o fechamento do mercado na segunda-feira, 21.

A transação está sujeita à conclusão do processo de due diligence até o final de 2022, quando também se encerra o período de exclusividade da Minerva Foods para a aquisição.

“Essa iniciativa está alinhada com a estratégia da Minerva Foods de maximizar a sua diversificação geográfica, através do desenvolvimento de alianças e parcerias, explorando, desse modo, oportunidades estratégicas, inclusive com a NH Foods, em vários países”, afirmou a Minerva, destacando que seus movimentos primam pela disciplina financeira, preservando níveis confortáveis de alavancagem, buscando, ao mesmo tempo, maximizar a geração de valor para todos os acionistas.

Segundo a Minerva, a BPU Meat é um dos mais modernos frigoríficos de carne bovina da América do Sul, com capacidade de abate de 1200 cabeças/dia e utilizando alta tecnologia no processo industrial, produz e exporta carne bovina do Uruguai com os mais altos índices de qualidade e segurança sanitária.

Oi se manifesta sobre pedido de prorrogação da RJ pela CEF, Itaú e BB

A B3 e a Comissão de Valores Mobiliários (CVM) pediram a Oi (OIBR3) explicações sobre a notícia veiculada pelo Estadão Broadcast+ em 17 de novembro.

Na notícia consta que “a Caixa Econômica Federal, o Banco do Brasil e o Itaú Unibanco pediram a prorrogação do processo de recuperação judicial (RJ) da Oi e o bloqueio do dinheiro proveniente da venda de ativos da operadora para garantir o pagamento de dívidas, que totalizam R$ 6,9 bilhões”.

Em um comunicado enviado ao mercado na noite de segunda-feira, 21, a Oi afirmou que o pedido feito pela Caixa Econômica Federal, Banco do Brasil e Itaú Unibanco “está em discordância” com os requisitos, condições e gatilhos previstos no aditamento ao Plano de Recuperação Judicial (APRJ).

Segundo a Oi, a discussão é consubstanciada no fato de que, quando da aprovação do APRJ, criou-se a obrigação de a Oi, observadas determinadas condições previstas no APRJ, realizar o pré-pagamento de alguns credores, dentre eles os Bancos, em até 3 rodadas, após aplicada uma taxa de desconto de 55%.

“Até este momento, o que se pode constatar é que não foram atendidas as condições previstas no APRJ para o pré-pagamento com desconto mencionado acima”, explicou a tele.

Em resposta ao pedido dos Bancos, a Oi ressaltou que demonstrou nos autos do processo de recuperação judicial que não foi, até o momento, atingido um valor positivo no cálculo da Receita Líquida dos Eventos de Liquidez.

“Por conta disso, tendo em vista os fatos supramencionados e considerando não haver fundamento legal ou previsão do APRJ que pudesse autorizar o pedido de bloqueio do dinheiro proveniente da venda de ativos da companhia para garantir o pagamento de dívidas, não cabe qualquer direito no pedido de constrição feito pelos Bancos”, afirmou a Oi no comunicado.

“A Oi entende que tal fato não justificaria a prorrogação do processo de recuperação judicial da Oi, pois a companhia cumpriu e continua cumprindo com todas as obrigações previstas no PRJ e no APRJ durante todo o período de supervisão judicial do seu processo de soerguimento”, ressaltou a tele no comunicado de esclarecimento à B3 e à CVM.

Jalles Machado (JALL3) lança nova identidade visual

A Jalles Machado (JALL3) lançou sua nova identidade visual para sua marca corporativa. Agora passará a ser “Jalles” em substituição à marca “Jalles Machado”.

“A mudança representa um novo marco no posicionamento da Jalles, com o objetivo de modernizar, simplificar e conectar, sendo a partir de agora, a Jalles”, explicou a companhia.

Em linha com essa mudança, também alterou a cor da marca de azul para verde para representar que a sustentabilidade está em sua essência.

“Estamos plantando hoje uma nova Jalles, para colher um futuro mais positivo e próspero, mas que carrega também os valores que nos fizeram chegar até aqui. Uma Jalles sustentável, conectada com a terra e com as pessoas que movimenta e leva para frente. E é essa energia, que nos move aqui dentro, que vai nos destacar no Brasil e no mundo”, ressaltou o diretor presidente da companhia, Otávio Lage de Siqueira Filho.

A companhia destacou que o reposicionamento da marca não altera, no momento, sua Razão Social e tampouco o seu código de negociação (ticker) na B3.

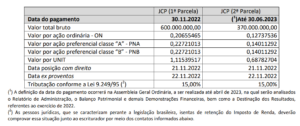

Assembleia da Copel aprova pagamento de juros sobre o capital

A Assembleia Geral Extraordinária (AGE) da Copel, realizada nesta segunda-feira, 21, aprovou a distribuição de proventos sob a forma de Juros sobre o Capital Próprio (JCP) aos acionistas com posição nesta segunda-feira (21.11.2022).

O valor soma R$ 970 milhões, conforme divulgado em 19 de outubro.

Veja mais detalhes na tabela abaixo:

Whatsapp:

Para receber notícias de empresas entre no grupo pelo link:

https://chat.whatsapp.com/G6mvrlT4VTG4RBKXMgwpbB

Para receber notícias de dividendos de BDRs entre pelo link:

https://chat.whatsapp.com/F60MRrPXjOnFEvgmUQmjJh

Telegram

Para notícias de empresas entre nesse grupo: https://t.me/joinchat/AAAAAFdKtmVSmTmfF68jIA

Para análise gráfica entre nesse grupo: https://t.me/joinchat/AAAAAFk1BILf5KNH9DlQ3A

Para notícias de dividendo de BDRs entre nesse grupo: https://t.me/+IIIPpM3eY5g2NTgx