Cogna: “a 11x Ebitda e sem crescimento ficamos de fora”

Publicado às 15h29min

Atenção:

O Finance News não faz recomendação de compra ou venda de ativos. Esse texto foi publicado originalmente no site Nord Research. O artigo foi elaborado por Rafael Ragazi. Iniciou a carreira como Analista na Investor Consulting Partners (assessoria especializada em M&A e finanças corporativas). Posteriormente, foi Gerente de Novos Negócios na Wise Up|Somos Educação (enquanto investida da Tarpon Investimentos) e Sócio responsável pela área comercial e membro do comitê de investimentos da Luminus Capital Management. Tem graduação em administração pelo IBMEC, mestrado em finanças pela FGV/EESP.

Importante

Em observância ao Artigo 22 da Instrução CVM nº 598/2018, a Nord Research esclarece que oferece produtos contendo recomendações de investimento pautadas por diferentes estratégias e/ou elaborados por diferentes Analistas. Dessa forma, é possível que um mesmo valor mobiliário encontre recomendações distintas em diferentes produtos por nós oferecidos. As indicações do presente Relatório de Análise, portanto, devem ser sempre consideradas no contexto da estratégia que o norteia.

Não entre na oferta de Cogna

Cogna (COGN3) é ótima, mas enfrenta um forte vento contra: dívida elevada, saudades do FIES e competição no EAD. A 11x Ebitda e sem crescimento, ficamos de fora.

A trajetória de sucesso

Preste atenção nesses números:

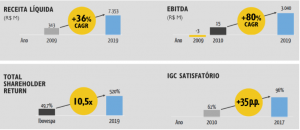

Conquistas nos últimos 10 anos. Fonte: Cogna.

Apenas nos últimos 10 anos, a receita da Cogna (COGN3, antiga Kroton Educacional) se multiplicou por 21x. Seu Ebitda, antes negativo, atualmente supera os 3 bilhões de reais por ano.

Isto é, inegavelmente, um crescimento admirável.

Não por acaso, quem comprou suas ações em 2009 — período em que a bolsa perdeu de lavada para o CDI em rentabilidade acumulada —, obteve um retorno total (incluindo proventos) de mais de 500 por cento.

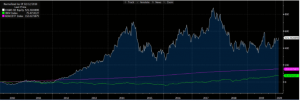

COGN3 (branco), IBOV (verde) e CDI (rosa). Fonte: Bloomberg.

Grande parte do êxito da maior instituição de ensino do país pode ser atribuído a uma, bem-sucedida, estratégia de crescimento inorgânico — via aquisições (M&A ou Mergers and Aquisitions).

Máquina de M&A

Em 2010, com a aquisição da IUNI, a empresa deu início a um forte trabalho de ganho de eficiência, que faz parte da cultura da empresa até os dias de hoje.

No ano seguinte, ao adquirir a UNOPAR, a empresa foi a primeira grande educacional brasileira a focar no Ensino a Distância (EAD), segmento em que navegou por um bom tempo em um oceano azul — livre de concorrência.

Em 2014, com a aquisição da Anhanguera, utilizou a escala como alavanca de valor e se tornou a maior empresa de educação do mundo, em valor de mercado (na época).

Mas Kroton ainda não estava satisfeita. Em 2016, a companhia anunciou a intenção de se fundir com sua principal concorrente — a Estácio (hoje Yduqs Participações, YDUQ3).

Porém, alegando que a distância entre ela e suas concorrentes ficaria grande demais e as boas práticas de livre mercado poderiam ser prejudicadas, o Cade reprovou a operação.

Foi um enorme baque, mas isso não desanimou a companhia, que buscou outra alternativa para continuar trilhando seu caminho de crescimento inorgânico.

A Cogna virou seu canhão para o ensino básico.

Com a aquisição da Somos, em 2018, a Kroton passou a ter uma atuação relevante não apenas no ensino superior, mas também no ensino básico.

Se adaptar para vencer

Em outubro do ano passado, a Kroton reuniu acionistas e analistas para realizar o último Kroton Day de sua história. Daquele momento em diante, a empresa passaria a responder por um novo nome: Cogna.

A companhia apresentou não apenas uma nova identidade, mas toda uma nova estrutura de negócios e um novo foco: a educação básica e os mercados B2B — business to business, onde ela vende tecnologia e conteúdo para outras instituições de ensino.

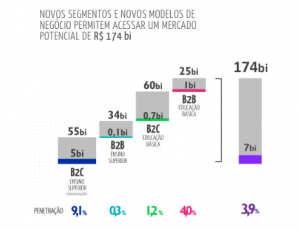

Mercado total de educação no Brasil e penetração da empresa. Fonte: Cogna.

Cogna tomou esta decisão, segundo o próprio CEO da empresa: “Repetir a mesma fórmula dos últimos 10 anos não vai criar o mesmo valor”.

Temos que tirar o chapéu para Galindo.

Para acessar um mercado total endereçável de 174 bilhões, a empresa precisava mudar. Precisava se adaptar para vencer na era da “transformação digital”.

Expandindo horizontes

Na nova estrutura, cada negócio tem momentos e oportunidades diferentes.

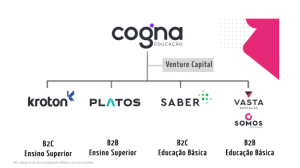

“Collection of Companies” – Fonte: Cogna.

A Kroton continua sendo a principal fonte de receita e de geração de caixa para financiar o crescimento da companhia, sendo responsável por 5 dos 7 bilhões de faturamento anuais.

Com a Platos, a companhia pretende oferecer para o mercado a plataforma tecnológica e de conteúdo que desenvolveu internamente para atender a demanda da própria Kroton.

Na Saber, a companhia identifica sua maior oportunidade de crescimento. O segmento de educação básica se assemelha ao de ensino superior de alguns anos atrás — com alta fragmentação e baixo nível de profissionalismo.

Mas antes de crescer com aquisições, a Cogna precisa alcançar a excelência operacional no segmento.

Por fim, na Vasta, as oportunidades de crescimento são mais claras e podem vir da maior penetração nos clientes atuais, no aumento da base de clientes, de novos produtos e serviços — desenvolvidos ou adquiridos — e até de uma potencial expansão internacional.

Inclusive, dada a rentabilidade, o nível de maturidade e ao bom momento para captar recursos no mercado sob a sigla de “plataforma de conteúdo/edtech”, a companhia sinalizou que pretende realizar o IPO da Vasta, nos Estados Unidos, ainda no primeiro semestre deste ano.

Oferta Relâmpago

A companhia surpreendeu o mercado no dia 31 de janeiro, ao anunciar que faria, aqui mesmo, uma oferta pública primária (todo dinheiro vai para o caixa da empresa). Podendo captar algo entre 2,0 e 2,7 bilhões de reais no mercado.

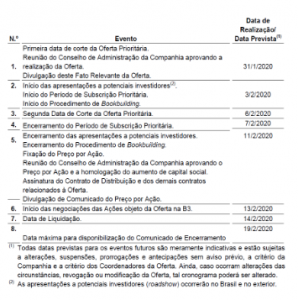

Cronograma da oferta. Fonte: Cogna.

Além do estreito prazo entre a aprovação da realização da oferta no Conselho e o seu encerramento, outro fato chama a atenção: a ação de COGN3 vem performando mal, em relação a valorização da bolsa e de seu pares diretos, no últimos anos.

COGN3 (branco), YDUQ3 (verde), SEER3 (rosa), ANIM3 (vermelho) e IBOV (laranja). Fonte: Bloomberg.

Ao analisar a recente expansão dos múltiplos das 4 empresas, a situação é a mesma… ou seja, a oferta não está vindo em um momento em que o mercado está muito otimista com a companhia, pelo contrário.

Além disto, os mais afoitos logo ligaram a possível entrada dos recursos a desalavancagem financeira da empresa, afinal, ela se endividou bastante para adquirir a Somos.

A dívida líquida/Ebitda de Cogna está um pouco acima de 3x. Um nível ainda não preocupante, mas elevado.

Mas então, mais um fato curioso:

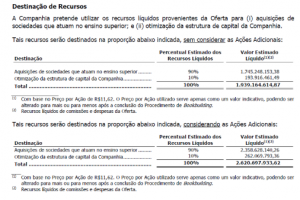

Destinação dos recursos. Fonte: Cogna.

Praticamente a totalidade dos recursos captados na oferta, com ou sem lote adicional, vai para “aquisições de sociedades que atuam no ensino superior”.

Lembrando que a empresa acabou de se reestruturar por completo e disse claramente que daria maior foco a todos os outros negócios, menos ao B2C de Ensino Superior (Kroton).

Mosaic Theory

Juntando as peças desse curioso mosaico, uma explicação parece fazer sentido: a empresa parece ter na mesa uma grande oportunidade de aquisição, que se não for feita nesse momento, será perdida.

Um dos motivos de sua ação ter ficado para trás nos últimos anos, é que a companhia chegou a ter 60 por cento de sua base de alunos em 2014 matriculados via FIES, porém, daquele ano em diante os recursos públicos destinados ao programa foram drasticamente reduzidos.

Por conta disso, 2020 será o último ano com grande pressão de queda na receita, por conta da formatura dos alunos que concluem seus cursos mais longos e caros (engenharias e medicina).

Acontece que esta dinâmica vale para todas as empresas do setor que tiveram exposição relevante ao FIES em 2014. A Cogna pode estar se aproveitando disso para comprar um bom ativo, a um preço atrativo.

Alguns possíveis alvos poderiam ser instituições como a UNIP (faria sentido, mas talvez seja grande demais), a Cruzeiro do Sul (hoje pouca exposta ao FIES e fazendo aquisições no mercado — 2 no ano passado) ou a UNINOVE (sempre teve a menor exposição ao FIES e um controlador que sempre rejeita conversas direcionadas à venda de sua empresa).

Apesar de a empresa ter divulgado que tem outro foco atualmente, dado seu histórico de aquisições similares bem-sucedidas, não podemos descartar a chance de que algo assim se concretize.

O Veredito

Pode existir algo muito bom engatilhado para Cogna, mas a falta de visibilidade que temos no momento não nos permite participar da oferta.

Até a presente data, tudo que foi apresentado acima parece fazer sentido, mas não passa de uma suposição. E mesmo que negociações assim existam, elas podem dar errado.

E neste caso, ficaríamos com uma empresa que tem um ano difícil pela frente — além da pressão com a saída dos alunos FIES na receita, a economia ainda não engrenou e o antigo mar azul no EAD (ensino à distância), hoje é um oceano vermelho, lotado de tubarões brigando ferozmente em preço.

Apesar de a companhia ter plano de expansão de longo prazo interessante, tudo ainda é muito incipiente.

E a dívida de Kroton ainda é bastante elevada.

Quem garante que focando no B2B, ela não criará competição para si mesma? Que será possível replicar a estratégia de sucesso adotada no B2C de Ensino Superior, no B2C de Ensino Básico? Que a empresa vai conseguir alocar corretamente o capital entre suas unidades de negócio?

Além de tudo isto, ainda existe um burburinho no mercado de que o atual CEO, Rodrigo Galindo, poderia estar prestes a deixar de ocupar tal posição.

Enfim, com as cartas que estão na mesa hoje, são hipóteses demais, dúvidas demais, incertezas demais, para justificar um EV/Ebitda de 11x.

O múltiplo absoluto não é elevado, mas Cogna tem muito vento contra para justificá-lo (FIES acabando e competição no EAD).

Adoramos Cogna, mas, desta vez, o ANTI-Trader fica de fora e apenas observa.

Continuaremos a acompanhar a empresa de perto, atentos a qualquer novidade, pois como o excepcional gestor da XP, João Braga, disse recentemente em nossa Live: “Nosso trabalho é mudar de opinião”.

Dados da Oferta

Se ainda assim você quiser participar da oferta (o que não recomendamos), o período de reservas vai até o dia 07/02.

A oferta é exclusiva a investidores profissionais ou para quem possuía ações da companhia em 31/01 (primeira data de corte), na proporção de sua participação em 06/02 (segunda data de corte).

O direito de prioridade garante o direito a subscrever entre 0,1052 e 0,1420 novas ações por ação possuída na segunda data de corte, a depender da colocação (ou não) das ações adicionais.