A lição que Paulo Lemman aprendeu com o ‘Mendoncinha’

Você deve estar se perguntando: o que eu, um pequeno empreendedor que batalha por um espaço no desafiador mercado de startups tenho a ver com o sócio do 3G Capital, dono de empresas como Ambev, Heinz e Burger King?

Caro leitor, se você empreende, sonha, tem disciplina e inspiração, você tem muito em comum com Jorge Paulo Lemann. Portanto, vale a pena gastar alguns minutos e ler artigo até o fim.

Antes de mais nada convém esclarecer: entrevistar Jorge Paulo Lemman não é tarefa fácil. Imagine um grande empresário e suas inúmeras atividades. Pensou? Pois é, tempo para dar entrevista não deve sobrar.

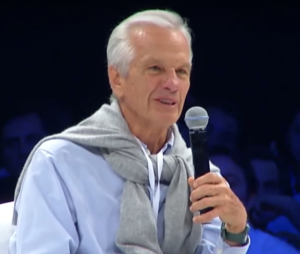

Volta e meia a gente vê um ou outro vídeo dele no Youtube, mas são geralmente entrevistas curtas. Em 2015, o empresário, que fundou o Banco Garantia, criou a Ambev, comprou o Burger King e a Heinz e fez parceria com o megainvestidor Warren Buffett, reservou 20 minutos de seu tempo para uma palestra. Muita gente acompanhou o evento promovido pela Endeavor ao vivo. No palco, ao alcance de uma plateia ávida por seus conselhos, vestindo roupa informal, estava o grande ícone do empreendedorismo brasileiro.

‘Fazendo burrada se aprende muita coisa’

Logo no começo da palestra o empresário disparou: “são os empreendedores que salvarão o Brasil”. E mais adiante completou aconselhando os empreendedores a não desistir diante da primeira dificuldade.

Do alto de sua experiência, aliou essa afirmação à forma como geralmente os pais criam os filhos. Sim, uma das lições do famoso empreendedor foi dizer aos pais que eles devem deixar os filhos cometerem alguns erros porque isso será ‘valioso no futuro’.

“(Os pais acreditam que os filhos) Tem que ir para a melhor escola, tem que tirar as melhores notas. Na realidade esquecem que fazendo besteira e fazendo burrada se aprende muita coisa também”.

‘Sem esforço não tem resultado’

Leman começou a jogar tênis com sete anos. Mas não foram as vitórias que o marcaram e sim as derrotas. O empresário lembrou que, certa vez, chegou a perder para um grande rival. Sempre que sofria uma derrota, analisava: o quê deu errado, por que deu errado e como melhorar.

Já no fim da adolescência, o tenista e também surfista, foi estudar em Harvard. Ele contou que foi complicado para um jovem habituado a não estudar muito e a curtir bastante a vida, criar disciplina para se dedicar ao curso. “No primeiro ano quase fui expulso da faculdade. Além de não estudar nada soltei uns fogos na Harvard Yard”, lembrou.

Dessa situação ele extraiu uma lição: aprendeu a se focar. “Dei um duro danado. Eu ia às aulas diárias, umas 4 horas por dia, e estudava mais uma 6 horas por dia. Para um surfista do Arpoador estudar 6 horas por dia, além das aulas, era muita coisa” brincou.

O empresário salientou que foi obrigado a desenvolver métodos de se focar para obter bons resultados. “Desenvolvi uma técnica de focar sempre em cinco pontos básicos e hoje em dia em todas as empresas temos cinco metas básicas e cada pessoa tem cinco focos básicos também”.

Dessa forma ele concluiu o curso e credita a mudança radical de comportamento em Harvard às dificuldades que o obrigaram a se concentrar para vencê-las.

‘Em uma sociedade você não deve só ter pessoas parecidas com você’

Na volta ao Brasil, após um período jogando tênis, ele e um grupo de amigos montaram uma financeira. O empresário disse que se uniu a gente com ótima qualificação e que tinha passado por excelentes faculdades. Mas isso não foi suficiente: a empresa criada pelo time de alto nível faliu em quatro anos. “Aquilo foi um baque colossal. Eu tinha 26 anos, me achava o máximo e descobri que eu não era tão esperto assim”.

Ele ressaltou que novamente as dificuldades o ensinaram muito. E como fazia na época em que jogava tênis, avaliou criteriosamente o que deu errado: “a empresa faliu porque não tinha administração, todos os sócios eram parecidos, todo mundo queria vender muito, fazer negócio, ninguém cuidava da retaguarda, ninguém administrava nada”.

Para Lemann, em uma sociedade empresarial, e quando se contrata gente, não se deve buscar somente pessoas parecidas com o perfil do dono. Além disso, aprendeu que qualquer empresa tem que ter boa administração, se não o negócio não avança. “Dali para frente em todas as empresas que andei envolvido sempre dei muita atenção à administração”, concluiu.

Timing certo: a lição do ‘Mendoncinha’

Durante o tempo em que trabalhou na financeira, Lemann, conheceu um especulador famoso na Bolsa de Valores chamado de ‘Mendoncinha’. O tal ‘Mendoncinha’ era cliente da financeira e decidiu que iria tomar o controle da siderúrgica Belgo Mineira, uma gigante do setor na época.

O empresário conta que seu cliente comprava ações e se financiava em cima desses papéis. “Cada vez mais ele ia se alavancando e, no final, além de dar as próprias ações da Belgo Mineira em garantia, ele dava Letras de Câmbio de uma financeira e todo mundo achava que aquilo era um lastro bom, porque se a Bolsa caísse as Letras serviriam como garantia”.

Segundo Lemann, em um certo momento os preços dos ativos desabaram, acabou o dinheiro do ‘Mendoncinha’ e todo mundo com quem o especulador lidava teve perdas. Ainda segundo o empresário, as Letras de Câmbio dadas em garantia eram falsas.

Seis meses depois de o ‘Mendoncinha’ quebrar a Bolsa se recuperou e teve uma forte alta. “Eu tinha 24 anos vi tudo aquilo ali. Me deu uma boa noção de timing. Se ele tivesse aguentado, provavelmente, seria o homem mais rico do Brasil”.

O empreendedor lembra que a financeira dele perdeu um pouco de dinheiro mas não se saiu tão mal da operação. Como não poderia ser diferente, ele tirou da situação um aprendizado: “ficou para mim uma lição de timing, quer dizer, como é importante fazer as coisas certas na hora certa”.

Décadas depois, ao comprar a Anheuser-Busch, Lemann voltaria a se lembrar do tal ‘Mendoncinha’: “na compra nos endividamos em 54 bilhões de dólares. Várias vezes pensava nele. Será que sou o Mendoncinha da vez ou será que esse negócio vai dar certo?”.

Deu certo. A Anheuser-Busch foi adquirida pela InBev formando a maior cervejaria do mundo e Lemann continua por aí em busca de bons negócios. Já o ‘Mendoncinha’ nunca mais foi visto.

‘Veja nas dificuldades uma oportunidade’

Depois de sair da corretora e trabalhar no mercado por alguns anos, o empresário conta que em 1971, juntou o equivalente a 200 mil dólares. Aos 31 anos decidiu comprar uma corretora. O grande sonho dele era transformar a corretora de valores “na melhor do Brasil”. Um mês após a compra, a Bolsa de Valores se desvalorizou em torno de 70%. Foi outro baque: quem vivia de corretagem, como a empresa dele, perdeu a principal fonte de renda.

Em meio à adversidade, o empreendedor teve de ser estratégico: precisava criar outro negócio para fazer com a corretora.

Na época o governo federal instituiu as Obrigações Reajustáveis do Tesouro (uma modalidade de título público federal que foi emitida entre 1964 e 1986). Rapidamente Lemann e sua equipe viram nessa modalidade um produto para a empresa.

“Passamos a ser os grandes operadores de Obrigações Reajustáveis do Tesouro. Uma coisa que pretendíamos ser e não fomos e outra coisa que estava começando naquela época deu uma oportunidade enorme para nós. A dificuldade do momento nos obrigou a procurar alguma coisa”.

Em poucos anos a empresa se tornou uma das maiores operadoras de Obrigações Reajustáveis do mercado.

“A coisa nunca é uma linha reta. Tem altos e baixos. O importante é estar sempre aprendendo com as dificuldade e sempre vendo nas dificuldade uma oportunidade”.

‘Aprenda a lidar com gente’

A corretora cresceu e virou banco de investimento. O sonho do empresário e seus sócios era grande: fazer o melhor banco de investimento do país. Comprometimento, profissionalismo e planejamento tornaram o banco, chamado de Garantia, uma referência. A instituição financeira foi considerada uma das mais inovadoras no setor de investimentos do Brasil.

Na fase de consolidação do banco, Lemann conta que aprendeu muito a lidar com gente. “No início do Garantia eu entrevistava umas mil pessoas por ano para escolher umas dez e desenvolvemos esse sistema de atrair gente boa, remunerá-los bem, dar uma oportunidade para eles, que hoje em dia é o ponto forte de nossas empresas”.

O empresário ressalta que esse é um dos pilares do sucesso de suas empresas. Ele afirma que se as companhias estão fazendo boas aquisições nos Estados Unidos é porque têm equipes qualificadas realizando um trabalho competente.

Ao adquirir uma empresa o objetivo é que as equipes delas sejam treinadas de acordo com a cultura das companhias comandadas por Lemann e seus sócios.

Uma cultura fundamentada principalmente no mérito, na obsessão pelo corte de custos e no modelo de partnership, uma espécie de concessão de sociedade para funcionários de destaque.

‘Aprenda com os erros’

Por quase três décadas o Banco Garantia foi um empreendimento que gerou excelentes retornos para Lemann e seus sócios. Uma verdadeira máquina de fazer dinheiro. Mais do que isso: se tornou uma instituição de referência pelo modelo de negócio considerado sempre a frente de seu tempo.

Mas, em 1997, quando estourou a crise financeira nos países do Sudeste Asiático, o Garantia foi duramente atingido pela fuga de capitais dos países emergentes. Um ano depois acabou sendo vendido para o grupo Credit Suisse.

O que fez Lemann? Mesmo frustrado, avaliou os motivos que levaram a cultura empresarial do início do empreendimento se perder em algum momento.

“O Garantia não sobreviveu porque basicamente era uma instituição com visão de curto prazo”, afirmou.

O empresário extraiu daquele momento outra lição: “Dali para a frente nos outros negócios que passamos a empreender, começamos a ter uma visão de construção a um prazo muito mais longo”.

Mais adiante concluiu: “tem sempre altos e baixos. Sempre se aprende muito com os erros. Cerca de 70% do esforço é em relação a um sonho grande e talvez uns 30% é analisando melhor os erros que se está fazendo e como tirar proveito desses erros e como melhor na próxima”.

Hoje as empresas de Lemann são consideradas excelentes ativos para investimento no longo prazo. O empresário brasileiro e seus sócios se aliaram ao mega investidor americano Warren Buffett. Juntos investem em empresas de marcas tradicionais, aplicam nelas uma forte redução de custos considerados desnecessários e aliam a isso uma administração primorosa.

É claro que Lemann não construiu seu império sozinho. Ressalte-se também que há várias outras lições que ele aprendeu e que não foram mencionadas nesse artigo. Não temos a pretensão de esgotar o tema aqui. O importante, para você que tem perfil empreendedor, é se inspirar nesse tipo de líder e vários outros com quem tanto temos a aprender.