Investe em Fundo? Entenda de uma vez por todas o ‘come-cota’

O mercado financeiro apresenta grandes oportunidades para todos que desejam investir e aumentar seu patrimônio, contudo, reserva algumas especificidades que precisam ser avaliadas pelos futuros investidores antes da realização de seus aportes.

Um desses cuidados tem relação com os Fundos de Investimentos.

Fundos de Investimentos

Os Fundos de Investimentos são ativos financeiros reunidos em um único produto, geridos por uma administradora, com capital dividido em cotas negociadas ou não em bolsa de valores. Esses produtos podem envolver prazos distintos e serem classificados como renda fixa ou variável, alguns envolvendo inclusive ambos os tipos em um só produto.

Podem também ser classificados como abertos, admitindo novos cotistas, que podem aumentar suas posições e resgatar suas cotas em períodos indeterminados. Também podem ser do tipo fechados, com limitação do número de cotistas, prazos determinados com resgate de cotas automático ao final do investimento.

Existem várias categorias de Fundos de Investimentos: Fundos de ações, de renda fixa, multimercado, cambiais, da dívida externa, ações, imobiliários e os referenciados.

Cada um desses produtos traz características distintas como grau de risco, valorização, rentabilidade, liquidez, dentre outros. Muito atrativos, podem se encaixar em diversos, objetivos e perfis de investidores, transformando-os em opções indispensáveis para compor uma carteira diversificada.

Contudo, diante de tantas opções e oportunidades, os Fundos de Investimentos, exigem muita atenção em relação a seu tratamento tributário, diferenciado em alguns casos.

Antecipação do Imposto de Renda

Alguns Fundos de investimento abertos apresentam um tratamento tributário obrigatório denominado pelo mercado financeiro como “Come-Cotas”. O Come-Cotas determina a retenção antecipada e obrigatória do Imposto de Renda a cada 6 (seis) meses, respectivamente maio e novembro, seguindo a tabela regressiva da Receita Federal.

De acordo com o tipo de fundo, a retenção obedecerá as seguintes regras:

- a) Curto prazo – Até 360 dias – O tributo retido será de 20% sobre o lucro gerado. O valor antecipado será descontado do montante de cotas e não do valor financeiro. A diferença do imposto que não foi antecipada será tributada no resgate da operação.

- b) Longo Prazo – A partir de 361 dias. O tributo retido será equivalente a 15% do lucro gerado. O valor antecipado recairá sobre a quantidade de cotas e não no valor financeiro.

Como no caso anterior, a diferença do imposto que não foi antecipada será tributada no resgate da operação.

Exemplo de Aplicação

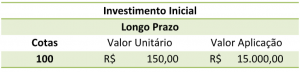

Um investimento de R$ 15.000,00 foi adquirido para um período de 2 ( dois) anos:

Cálculo da Antecipação

A Aplicação obteve um rendimento de 10% após 6 (seis) meses. De acordo com a lei, em maio, ocorrerá a retenção da alíquota de 15% de antecipação do imposto.

R$ 1500,00 X 15%= R$ 225,00

Valor do IRRF= R$ 225,00

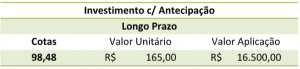

Resultado após o Come-Cotas

Após a aplicação da retenção do Imposto, verifica-se rentabilidade nos valores, mas cotas reduzidas.

Contudo, é importante salientar que mesmo com as retenções, estes Fundos de Investimento podem ser mais atrativos que outros produtos, devido à possibilidade de alta rentabilidade, compensando inclusive as perdas com a antecipação.

Fundos Impactados

Nem todos os Fundos são impactados pelo Come-Cotas, apenas os de Renda Fixa, multimercado, crédito privado e cambial. Os investimentos em ouro também sofrem essa incidência na fonte.

As cotas que forem resgatadas fora do prazo final do investimento sofrerão a incidência de acordo com o tempo de permanência no fundo. Mesmo já calculadas com retenção de alíquotas menores em relação ao prazo total, o sistema reterá a diferença em relação ao tempo do produto na carteira do investidor.

Os demais fundos não listados acima têm alíquotas fixas de 15% e 20%, independente do tempo de permanência da aplicação, e são tributados apenas na realização dos rendimentos com a alienação ou o resgate. Alguns produtos podem inclusive sofrer isenção do imposto de acordo com a legislação.

Análise é fundamental

Todo investidor que deseja aportar em Fundos de Investimento precisa buscar conhecimento sobre o produto de interesse e realizar uma análise não apenas dos rendimentos passados, mais dos custos envolvidos na operação.

Quando o Fundo envolver o dispositivo “come-cotas”, essa avaliação precisa ser mais minuciosa, envolvendo inclusive projeções futuras de rendimentos e comparativo entre o leque deste tipo de produto existente no mercado financeiro. Contar com ajuda especializada e profissional que possa auxiliar neste tipo de verificação é o mais aconselhável.

Independente do tipo de investidor, objetivo ou momento de vida, a ajuda qualificada na identificação dos melhores Fundos de investimento e a expertise no mercado financeiro são os principais diferenciais para montar uma carteira diversificada, rentável e com papéis de qualidade.

Uma das opções mais qualificadas do mercado é a FIERE Investimentos. Uma empresa autorizada pela Comissão de Valores Mobiliários e com 14 anos de experiência no mercado de investimentos.

O cliente da FIERE sabe exatamente de todos os custos envolvidos em suas transações, pois a empresa prima pela transparência em suas ações. A relação é baseada na confiança, sem conflito de interesses.

A FIERE Investimentos conta com uma equipe altamente qualificada para atender a todos os tipos de investidores, com consistência, segurança e comprometimento.

Esse texto foi produzido pela Fiere Investimentos. Acesse aqui e veja como funciona uma gestão profissional de investimentos.