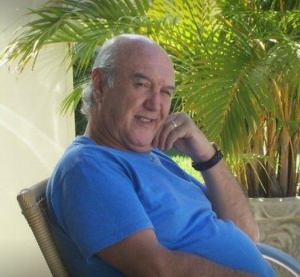

O investidor Antonio Carlos Nogueira

A imprensa que cobre a área de finanças geralmente entrevista os chamados gurus do mercado para falar de análise de fundamentos (AF) de empresas da Bolsa. Salvo raras exceções, são sempre os mesmos, com as mesmas respostas.

O Finance News resolveu fazer diferente: entrevistar pessoas, que embora não sejam os ‘famosos’ do mercado financeiro, têm muito a contribuir com os investidores em busca de conhecimento para aplicar em ações a partir dos fundamentos financeiros e operacionais de uma companhia.

O administrador que virou diretor de banco

Nesta reportagem vamos conhecer Antonio Carlos Nogueira, o contador e administrador que virou diretor de banco. Atualmente, o investidor mora em Fortaleza, onde desfruta a tranquilidade da aposentadoria e a adrenalina do mercado de ações: sim, ele usa a longa experiência para atuar na renda variável.

Nogueira iniciou sua carreira em 1963, no Bamerindus de São Paulo. Passou por quase todas as seções e foi promovido a contador da agência. Mais tarde, foi convidado pelo Banco Aymoré de Investimentos (instituição que era controlada pelo banco Holandês Unido) para o cargo de operador de negócios, principalmente com empresas multinacionais.

Depois passou pelo Banco Ipiranga de Investimentos e Banco Auxiliar, onde atuou como gerente e, mais tarde, como diretor, em São Paulo. A longa carreira foi encerrada como diretor regional de Santa Catariana, na sede em Florianópolis.

A carreira trouxe experiência para analisar fundamentos

A carreira no mercado financeiro tornou Antonio Carlos Nogueira um expert em avaliar empresas pelos fundamentos. “Era obrigado a entender de análises de balanços e, na época, já avaliava as perspectivas setoriais de mercado e projeção”, lembra.

Para quem está interessado em fazer análise de fundamentos, Nogueira diz que é preciso olhar, no mínimo, os cinco últimos anos de uma empresa e pinçar dados financeiros e operacionais que vão mostrar a saúde da companhia.

De olho no líquido e no P/L

O investidor diz que presta muita atenção no lucro líquido, na geração de caixa, no endividamento, o mercado em que atua a empresa e as perspectivas dela. “Vejo sempre o P/L (múltiplo preço sobre lucro – mais detalhes no fim dessa reportagem) em relação ao setor e, principalmente, o retorno sobre o patrimônio líquido, margens bruta e líquida”, afirma.

O administrador ressalta que também verifica o fluxo de caixa livre. “É muito interessante, pois, dali, saem os dividendos e a possibilidade da empresa de fazer novos investimentos”, explica.

Cuide a qualidade da dívida

Para quem quer selecionar uma empresa pelos fundamentos Nogueira argumenta que se deve olhar o tamanho da dívida bruta sobre patrimônio líquido e, principalmente, a qualidade do endividamento (debêntures, empréstimos bancários e dívidas externas).

Todas essas informações estão nos relatórios financeiros das empresas.

Empresa com bons fundamentos é…

Para ele, uma empresa boa para se comprar é “uma empresa com bons fundamentos, que é líder no seu setor, que consegue repassar os custos ao seu consumidor, tem boa geração de caixa e baixo endividamento”.

Aos que querem comprar ações de companhias com fundamentos ruins acreditando que elas podem se recuperar, Nogueira alerta: “aqui tem até o fator sorte, mas para comprar uma empresa desvalorizada deve-se olhar a perspectiva futura do setor, a gestão da empresa e, principalmente, o nível de seu endividamento e seus projetos futuros”.

Para quem está começando na Bolsa ou quem pensa em operar na renda variável, o investidor deixa uma importante dica: “para operar no mercado é preciso estudar. Se não tiver tempo, contrate uma assessoria de investimentos. Temos boas assessorias independentes, não ligadas a bancos. Procure ler assuntos econômicos e políticos e ficar ligado”, recomenda.

Há vários indicadores que não foram mencionados nesse artigo e podem e devem ser observados na análise de fundamentos de uma empresa. O objetivo dessa reportagem não é esgotar o tema, mas apenas mostrar qual é o método de seleção de papéis de um expert do mercado e estimular, principalmente, os novatos, a buscar mais detalhes sobre como comprar papéis pela ótica fundamentalista antes de iniciar uma operação.

Para saber mais

Alguns dos principais indicadores fundamentalistas e seus significados

Indicador Preço / Lucro

A rigor, pode ser entendido como o número de anos que se leva para se reaver o capital aplicado através dos lucros da empresa.

O indicador P/L, um dos mais conhecidos, nada mais é do que o preço atual da ação, dividido pelo lucro por ação. Esse múltiplo permite identificar se a ação está “cara” ou “barata“.

Quanto menor o P/L de uma empresa, mais atrativas estão suas ações. E por outro lado, quanto maior o P/L, mais cara estão as ações. Entre 6 e 7 é um nível considerado ideal por muitos especialistas.

Cuidados ao utilizar este indicador:

Embora o P/L seja muito eficiente para comparar empresas do mesmo setor, não funciona bem para comparar empresas de setores diferentes.

É aconselhável o investidor verificar se houve alguma anormalidade no lucro do último ano, bem como a expectativa de lucro para o próximo exercício, a fim de definir se a relação entre os dois indicadores – preço e lucro – vai se manter ou não.

Retorno Sobre o Patrimônio Líquido (ROE)

Return on Equity (ROE) mostra a porcentagem de retorno que a empresa está dando sobre o capital (Patrimônio Líquido) de seus acionistas. O ROE é o Lucro Líquido dividido pelo Patrimônio Líquido.

Este indicador é muito útil para medir a lucratividade de diferentes companhias no mesmo setor.

É comum encontrar um ROE alto para companhias em crescimento, enquanto que companhias mais estáveis têm um ROE menor.

É um indicador claro de como a empresa está remunerando seus acionistas.

Atenção:

Uma empresa que teve prejuízo, e portanto, terá um ROE negativo, não necessariamente deixou de gerar caixa positivo, o que é um bom sinal.

Valor Patrimonial da Ação (VPA)

Representa o valor intrínseco da ação.

O VPA é p Patrimônio Líquido dividido pela Quantidade de Ações

Se as ações são negociadas acima de seu VPA, significa que o mercado tem boas expectativas em relação à empresa e, por isso, os investidores aceitam pagar mais do que a ação teoricamente valeria.

Do contrário, significa que o mercado tem expectativas negativas em relação à empresa ou a seu setor.

Atenção: ações negociadas a cotações muito acima de seu VPA podem indicar euforia com o papel.

Preço por Valor Patrimonial da Ação (P/VPA)

Indica a relação entre o preço da ação (sua cotação no mercado) e seu valor patrimonial.

Se o resultado for acima de 1, significa que a ação está sobreavaliada pelo mercado. Abaixo de 1, indica que está subavaliada.

Liquidez Corrente

O índice de Liquidez Corrente mede a capacidade de pagamento de dívidas de curto prazo. Ele é calculado dividindo-se o Ativo Circulante pelo Passivo Circulante.

Em geral, se estiver acima de 1 significa que a empresa tem dinheiro em caixa para saldar suas dívidas.

Fluxo de Caixa Livre – FCL

O fluxo de caixa livre é o montante disponível apurado levando-se em conta os investimentos e as necessidades de capital de giro. Devem ser contabilizadas ainda as despesas que não implicam necessariamente saídas de caixa, como é o caso da amortização, por exemplo.

É importante considerar que o fluxo de caixa livre, a longo prazo, deve ser sempre positivo, uma vez que o contrário implicaria em dizer que a empresa não gera recursos suficientes para arcar com os compromissos assumidos com financiadores.

De modo geral, um FCL positivo é um bom sinal, do mesmo modo que um negativo é um ponto de alerta.

Cuidados ao utilizar este indicador:

Apesar de mostrar que a empresa está gerando caixa, ele não permite a comparação direta entre empresas.

Esse portal não faz qualquer tipo de recomendação de investimento e não se responsabiliza por perdas, danos diretos ou indiretos e lucros cessantes resultantes de decisões tomadas a partir de seu conteúdo, gráficos, tabelas ou vídeos.

Procure sempre um profissional certificado por entidade reguladora para obter recomendações, análises ou consultoria sobre investimentos financeiros. Para mais detalhes acesse o site da Comissão de Valores Mobiliários: www.cvm.gov.br

É proibida a reprodução desse artigo sem autorização do Finance News